稅延養老險試點半年調查:去年保費僅約7000萬 業內呼吁擴試點范圍

2018年5月1日,個人稅收遞延型養老保險(以下簡稱“稅延養老險”)在上海市、福建省和蘇州工業園區開展試點,試點期限暫定一年。根據方案,個人繳費稅前扣除限額最高不超過12000元/年,延稅額度最高為5400元/年。

全國人大代表、中國太平洋保險集團戰略研究中心副主任周燕芳透露的同業交流數據顯示,2018年共有16家保險公司開展個人稅延養老業務,累計實收保費約7000萬元,承保件數約4萬件,自首單落地試點約半年期間,市場整體情況低于預期。

從險企端而言,《每日經濟新聞》記者調查發現,各家保險公司在試點期間態度謹慎,期待配套政策進一步優化,推動稅延養老險的快速發展,盡快補齊養老保障第三支柱建設短板。

試點數據:16家險企承保約4萬件

為鼓勵個人建立商業養老保險,經過十余年的研討和推動,2018年4月,銀保監會、財政部等五部門共同發布《關于開展個人稅收遞延型商業養老保險試點的通知》(財稅【2018】22號)和配套政策。

《每日經濟新聞》記者了解到,稅延養老險政策落地后,各家保險公司積極推出首單,消費者也有意愿安排自身的養老計劃,各方利益達成共識。相對于“叫好不叫座”的稅優健康險而言,業內對稅延養老險的試點更為看好。

一位業內人士在接受《每日經濟新聞》記者采訪時表示:“一方面,稅優健康險允許帶病投保,盈利也要回饋給客戶,保險公司沒有利益可言;另一方面,由于銷售費用極低,銷售渠道沒有積極性。而對于稅延養老險,保險公司沒有保障風險,只有投資回報風險。養老險的長期資金屬性,能匹配險企長期價值投資,有助于提升投資收益。”

即便如此,各家試點險企積極部署銷售渠道的同時,對待業務擴張卻普遍采取“不求快,但求穩”的態度。太平人壽產品市場部稅延養老險項目負責人周蕓透露:“公司整體銷售節奏上沒有急于快速鋪開,現階段以優化和完善業務流程、培育市場和宣傳推廣為主,幫助消費者正確認識稅延養老險的政策優勢和養老屬性。如果客戶消費體驗不佳,或因了解不全面導致不合理預期,都將不利于稅延養老險的后續推廣。”

同業交流數據顯示,2018年共有16家保險公司開展個人稅延養老業務,累計實收保費約7000萬元,承保件數約4萬件,市場整體情況低于預期。

新稅制下政策覆蓋人群進一步減少

《關于開展個人稅收遞延型商業養老保險試點的通知》規定,取得工資薪金、連續性勞務報酬所得的個人,其繳納的保費準予在申報扣除當月計算應納稅所得額時予以限額據實扣除,扣除限額按照當月工資薪金、連續性勞務報酬收入的6%和1000元孰低辦法確定。對此,周燕芳建議適當提高稅收優惠額度,如10%或5000元額度。

根據規定,個人領取稅延養老保險金時的實際繳納稅率為7.5%。周燕芳指出,考慮到領取時納稅基數含全部投資收益,以及貨幣時間成本等因素,政策優惠對當期個人所得稅稅率10%及以下的人群意義不大,即政策覆蓋人群主要為當期個人所得稅適用稅率20%及以上人群。

周燕芳指出,2018年10月個稅起征點調整后,納稅人口占城鎮就業人員的比例從44%降至15%。新稅制下,20%稅率起征點對應納稅月收入為17000元,加上三險一金等免予征稅額度,20%稅率對應實際應發工資在20000元左右,政策覆蓋人群進一步減少。

周燕芳建議,領取期75%部分領取金額適用稅率從10 %調整為3%,對重疾、身故或全殘情況,建議領取時免繳個人所得稅。其解釋稱:“一方面可以將繳費期適用稅率10 %的人群全部納入政策覆蓋面;另一方面,在新稅制下,每月基本養老收入低于5000元免予征稅,在5000元和8000元之間適用3%個人所得稅率,稅延養老保險領取期稅率為3%,保持領取稅率統一。”

探索建立自動加入機制和繳費配比機制

據了解,對于稅延養老險,除了傳統投保渠道外,客戶一般還可以通過各家公司的微信、PC端自助投保,不少公司也啟動了電銷稅延養老險服務專席。由于稅延養老險涉及企業代扣稅環節,一些保險公司傾向于以團險部門為主銷渠道。

周蕓告訴《每日經濟新聞》記者:“目前可稅前抵扣的額度是工資收入6%和1000元兩者取小,客戶可抵稅金額存在每月變化的可能。”在周蕓看來,給消費者提供簡便、清晰的購買途徑和服務流程,特別是稅務抵扣操作流程,才會降低險企推動的難度。

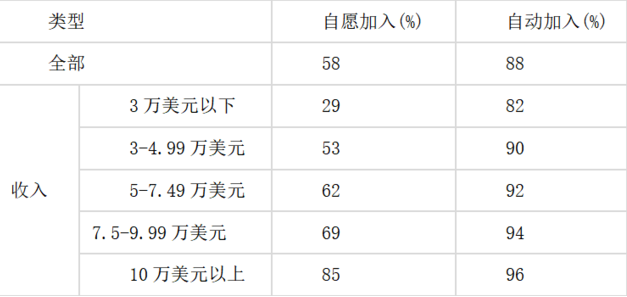

如何提高居民個人商業養老保險參與意愿,是各國養老保障體系建設共同面臨的問題。據了解,美國2010年建立自動加入機制后,各計劃類型參保率均有所提升,以2015年美國兩種不同計劃類型為例,實施自動加入機制的產品,各類型客戶投保率均大于80%。

周燕芳介紹稱,澳大利亞養老保障體系中,未強制要求個人繳費,但個人可以自愿從稅前或稅后拿出一部分錢繳入個人賬戶,對個人稅后收入繳費部分,可以享受政府的繳費匹配,即按照政府對個人1:1.5的比例補貼,最高限額為每年1500澳元。在政府繳費配比機制牽引下,截至2016年3月,澳大利亞人均養老儲備達到86200澳元。

借鑒國際經驗,周燕芳建議探索建立自動加入機制和繳費配比機制。首先,根據稅務信息為可享受稅延養老保險政策優惠的人群自動開設稅延養老個人賬戶;自動配置收益確定型養老保險產品,保障客戶基本權益,客戶可在監管規則范圍內自行進行產品配置調整;政府按相應比例提供繳費金額配比,個人繳費金額越高,政府配比金額也越高,退休后領取金額也相應提高;客戶若無意愿參與此計劃,可登錄相關界面選擇退出。自動加入機制和繳費配比機制的建立,有利于稅延養老保險政策參與度快速提升。

周燕芳還建議,加強中保信系統與稅務部門的信息銜接,設定自動認證,取消個人賬戶激活、取消個人稅延憑證的出具,即客戶投保成功后自動默認并進行抵扣,簡化當前流程。

是國家建設養老體系第三支柱的開始

隨著人口老齡化程度的提高,人們對風險的關注,逐步從過去的死亡風險轉向養老與健康風險,承保生存風險的養老金業務占比不斷提高。從國際經驗看,第三支柱保險的發展,特別是個人養老金能夠促進人身保險業實現轉型升級。以美國為例,2014年,年金業務保費收入就已經超過壽險公司業務收入的一半。

在業內人士看來,稅延養老險是一個非常長期的業務,是國家建設養老體系第三支柱的開始。

“由于團險客戶本身就具有這樣的需求,此次借助稅延養老險的契機,團險做好自己法人客戶資源的同時,也可以推動全公司、全渠道做好銷售。”一位開展稅延養老險試點公司的內部人士告訴《每日經濟新聞》記者,過去團險業務員成本較高,不能及時完全滿足企業需求,導致市場長期萎靡。

值得一提的是,營銷費用不高,也是代理人銷售中面臨的現實問題。另一家試點險企人士認為,“個險可能會把它作為一個‘敲門磚’,客戶會希望得到一站式服務,同時也會買公司其他的戰略產品。”在其看來,“稅延養老險業務需要一個預熱的階段,一方面是需要與客戶溝通,另一方面也要說服代理人接受更多的工作量。”

截至目前,稅延養老險的試點地區為上海市、福建省(含廈門市)和蘇州工業園區。周燕芳認為,經過前期探索,相關參與方已積累了一定經驗,可逐步擴大稅延養老險試點范圍,如擴大至長三角地區,最終放寬至全國。同時,根據各地區經濟發展水平的不同,可制定不同的抵稅額度上限政策。

更多上海地區精彩養老資訊,歡迎關注上海養老天地網

http://sh.yanglaotiandi.com/

來源于《每日經濟新聞》